※本記事は著者個人の見解を含みます。本記事の内容は、投資を推奨するものではありません。あくまでも各個人の責任において投資をお願いいたします。

みなさんは"クラウドファンディング"をご存知でしょうか?

イベントや商品の資金をネット上で直接個人から調達する仕組みがクラウドファンディングです。

しかし、クラウドファンディングと一口にいっても、実は様々な種類があるんです。

今回はクラウドファンディングの種類について考えたいと思います。

クラウドファンディングの分類

クラウドファンディングは、資金提供に対するリターンの種類により、いくつかに分類できます。まず、金銭的なリターンを求めるのかどうかで①非投資型②投資型に分類できます。さらに、そのリターンの種類で5分類に区分することができます。

①非投資型

1:寄付型

主に、ボランティア活動などを支援する目的で資金提供する形式です。最もイメージされるのはこの形ではないでしょうか?

資金提供のリターンは原則なし。お礼メールや案件の進捗報告が一般的です。

2:購入型

報酬型とも。

特定の商品を開発する資金をクラウドファンディングで調達する形式です。

ソニーが(共同開発ですが)購入型クラウドファンディングを利用したことで大企業へ利用が広がりました。

資金調達側を考えると、ベンチャー企業にとってあらたなファイナンス手法として機能しつつあるだけでなく、大企業はマーケティングツールとしても利用しつつあります。

資金提供のリターンは商品そのものであることが一般的です。ただし、金額に応じて寄付型と混合します(たとえば、10,000円の商品開発に関するファンディングの場合、1,000円の資金提供だとお礼メールのみなど)。

②投資型

3:貸付型

ソーシャルレンディング、海外でいうP2P lending*1ともいいます。海外では、個人間の貸付も仲介していますが、日本では法人向けが基本です。

日本では、貸付を「業*2」として行うものは貸金業第3条の登録が必要になります。これには様々な条件のクリアが必要になるため、海外のような直接の貸付は形式はとられず、匿名組合形式がとられます。

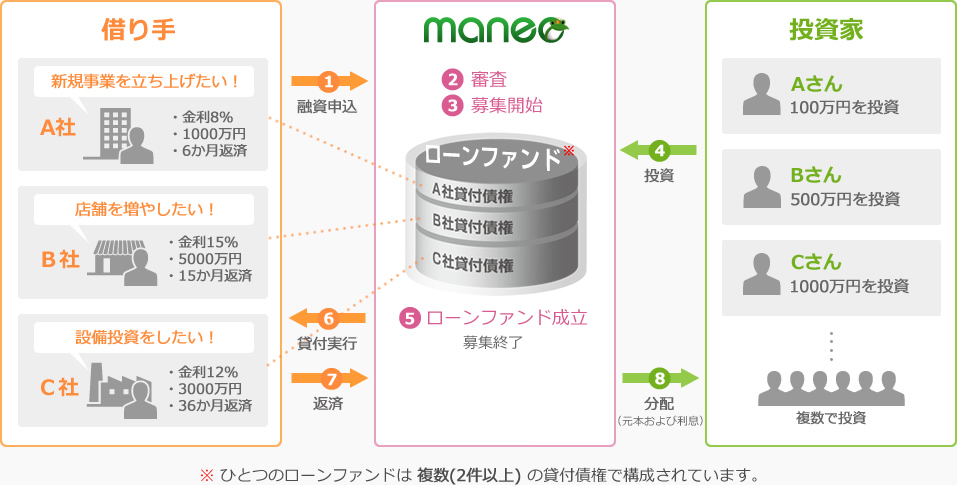

最大手のマネオさんのHPに掲載された仕組み図で見てみます(他の運営者も基本的には同じスキームを使っています。)。

出典:マネオHP

個人の投資家(図右側)がファンド運営者(図中央。ここではmaneo)と匿名組合契約を締結し、匿名組合出資を行います。ファンド運営者は、資金需要者(図左側)に貸付を行います。ちなみに投資家は資金需要者の個別の名前を知ることはできません(これも貸金業法の適用を回避するための措置とのこと)。

※2022年現在では、借入人の情報開示に関する方針が変更され、情報開示が進み始めています。これは上記マネオを含む一連の不祥事を要因とするものと考えられます。

リターンは匿名組合出資の配当であり、貸付利息から手数料を差し引いた残額を受け取ります。

こちらは金融商品なので、運営者は金商法等の規制に服します。上述の通り、貸付にあたっては貸金業者としての登録が必要なほか、匿名組合出資(金商法2条第2項の「みなし有価証券」)の募集及び仲介には、第二種金融商品取引業者の登録が必要になります。

4:ファンド型

こちらは、資金需要者=ファンド運営者として直接資金を募集する形式です。

貸付型の違いは、「形式上のファンド運営者が誰か?」。ファンド運営者(匿名組合出資の受入側)を商法上「営業者」と言います[商法第536条]。

貸付型の場合、クラウドファンディングの事業者がファンド運営者として一次的に資金を集め貸付を行います(正確には、出資を募集・貸付を行う主体と出資の仲介を行う主体は法人格としては別個の会社を使っているようです)*3。

出典:日証協 「新規・成長企業へのリスクマネー供給に関する検討懇談会」資料より

ファンド型の場合、資金需要者が直接ファンド運営者として資金を調達します(実際のファンド運営はクラウドファンディング事業者が業務委託を受けるようですが)。クラウドファンディング事業者は資金需要者と投資家との間で匿名組合出資を仲介します。

これによりどのような違いが生じるかというと、リターンの変動率が変わってきます。

貸付型は、いったん貸出の形式をとっているので、固定金利-手数料分のリターンが目標利回りとして記載されています(貸付型でも結局投資家が保有するのは匿名組合出資持分なので確定利回りではないのですが)。

しかし、ファンド型の場合、資金需要者=ファンド運営者の業況の良し悪しによって配当が大きく変動するため、1つの数値で目標利回りは記載されていません。売上高の変動と損益分岐点、および事業計画が載っていたりはします。場合によって当初出資分を割ることも覚悟しなければなりません。ファンド型の場合、より株式に近い性質を持っていると言えます。

5:株式型

資金の提供に対し、株式を交付する形式です。

これまで未公開株の取引に関しては「グリーンシート銘柄*4」として取引の基準が定められていました。しかし、要件が厳しく(上場株と同程度の情報開示が必要になるなど)あまり利用されていませんでした。

そこで、クラウドファンディングの流れに乗って再検討されているのが株式型です。

株式型に関してはまだまだ設計段階の色彩が強いですが、ポイントは「投資グループ」というシステムです。

これは、各株式ごとに「投資グループ」という取引単位を作り、参加社内でしか売買を行えない形にするというもの。これにより流動性はかなり落ちますが、特定のグループへの情報開示で済むように負担軽減を図ったようです。

現在、株式型を運営している事業者はいませんので細かいスキームはわかりませんが、先日(2016 11/3)に第1号事業者が登録されたようです。

日本クラウドキャピタル

http://www.cloud-capital.co.jp/investment-banking/

リターンは言わずもがなですが、株式の配当又は値上がり益(キャピタルゲイン)です。上場株式と同じように実績配当であり、元本の償還が約束されているわけでもないためリターンの変動率は高いです。また、株式型はベンチャー企業等が利用することを期待されているため、さらにリスクは高い商品になるでしょう。投資家にも相応の目利き力が必要になります。

長くなったので、次回それぞれの代表的な運営者と現在の市場をご紹介します。