ベンチャー界隈では、Xtechというグルーピングを行うのが流行っていますが、なかでも"Fintech(フィンテック)"という言葉はすでに一般化した感があります。

今回は、Fintechという領域において今後ますます重要になると考えられる”資金決済法”を利用することで、既存の金融機関とFintech事業者のかかわり方が変化しうるということを考えます。

Fintechの定義

ここで今一度Fintechとはどういうサービスを指すのかおさらいしておきます*1。

現時点で注目されているFintechのプレーヤーの多くは、銀行等の既存金融機関が行ってきた特定ビジネス領域のうち一部をリプレイスする形で展開しているものが多いと思います。

ベンチャー企業の資本力や規制対応のハードル、既存金融機関の新たな収益源への課題感という両面から、その他のイノベーション領域以上にFintechプレーヤーと既存事業者の協業は進みつつあると認識しています。

これは両者にとって生存戦略と言えるでしょうが、ユーザーとしては、既存のオペレーションから覆すようなイノベーションが望みにくくなるというジレンマがあります。

資金決済法の位置づけ

ここでタイトルですが、この状況が変わりうる1つのカギが資金決済法だと思います。

"資金決済法"というと、マップでいうところの決済サービスに関係しそうな法律ですが、そもそもどういった取引を規制しているのかというと…

- 前払式支払手段発行者(法2条第1項)

前払式支払手段発行者"は、法2条第1項において「自家型発行者(3条第6項)及び第三者型発行者(3条第7項)をいう」と定義されています。"前払式支払手段"に該当するのは、①金額等の財産的価値が記載・記録されること、②金額・数量に応ずる対価を得て発行される証票等、番号、記号その他のものであること、③代価の弁済等に使用されること、の3要件を満たすサービスです(法2条第1項)。

- 資金移動業者(法2条第2項)

資金移動業者は、法2条第2項「銀行等以外の者が為替取引(少額の取引として政令で定めるものに限る。)を業として営むことをいう」と定義されています。「少額の取引として政令で定めるもの」とは、100万円以下の取引とされていますので(資金決済法施行令2条 )、銀行免許を取得せずに送金サービスを実施する場合には、100万円以下の送金にサービスの仕様を限定したうえで資金移動業のライセンスを取得することが必要となります。

- 仮想通貨交換業(法2条7項)

仮想通貨交換業の定義は、①仮想通貨の売買or他の仮想通貨との交換②"①"の行為の媒介or取次ぎor代理③「①/②」の行為に関して,利用者の金銭or仮想通貨の管理をすることを指します(法2条7項)。ここで、①において現物取引が要件となっていることから、差金決済による場合は規制対象とはなりません。

上記の3分類に該当する企業は、当該法律に基づいた登録や顧客保護体制の整備が必要となります。

この資金決済法が成立するまでは、銀行業免許を有する企業以外が決済(為替)取引を行うことはできませんでした。

資金決済法により決済が解放されたことで、金融における最も根幹とも言える“顧客資産の預かり”“顧客口座間の資金移動”が事業会社でも行えるようになりました。

ベンチャー企業が決済ビジネスに取り組む意義

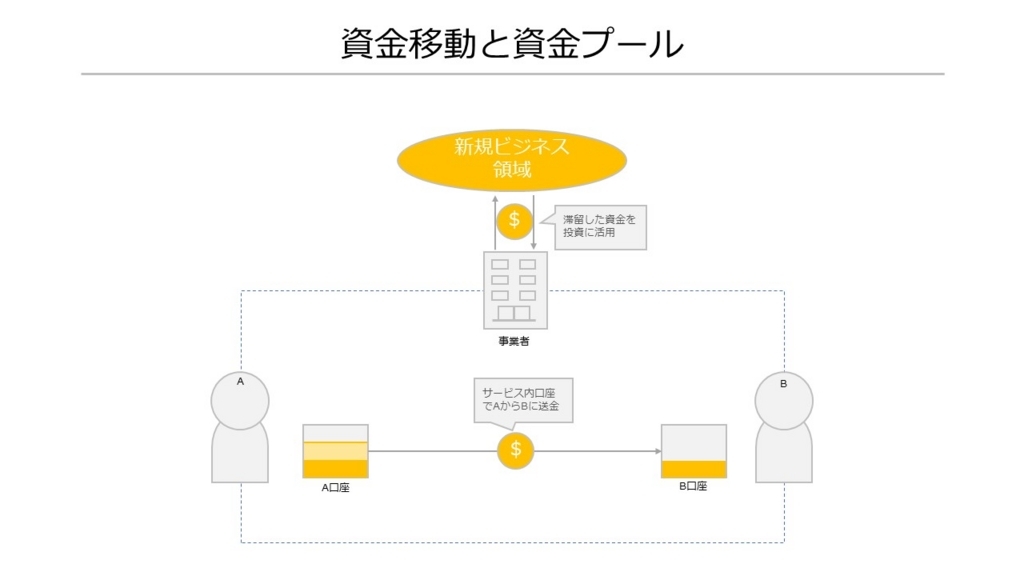

特に大きな点は、預かり金としてキャッシュが自社内に滞留するということです。

まず顧客はサービス利用のために資金をサービスアカウントにプールするでしょう。

ただ、すべての顧客が即時に決済するとは限らず、企業側から見ると自社内に一定の資金が滞留することになります。

キャッシュマネジメントさえうまく行えば、この滞留資金を次の新規投資に充当することも可能になります。

"銀行"というビジネスモデルは、個人向けの決済用口座預金や定期預金等の形で低コストの資金を調達し、様々な投資を行うことでリターンを得ています。

決済ビジネスを取り扱うということは低利の資金調達を行うということに等しい効果をもたらしえます。

資金決済法のポイント

しかし、必ずしも良いことばかりではありません。銀行においても自己資本比率規制と預金保険機構による預金保護があるように、当然ながら他人の資産を預かっている部分には保護の規制があり、上記の分類合わせて供託義務が設定されています。

前払式支払手段発行者の場合は、基準日(3月31日及び9月30日)において、前払式支払手段の未使用残高が1000万円を超えるときは、その基準日未使用残高の2分の1以上の額に相当する金銭を、基準日の翌日から2ヶ月以内に、発行保証金として主たる営業所・事務所の最寄りの供託所に供託する義務を負います(第14条第1項、施行令第6条、府令第24条第1項)

資金移動業者の場合は、基準期間*2に、送金途中にあり滞留している資金の100%以上の額*3を、当該期間の末日(同号において「基準日」という。)から一週間以内に、その本店の最寄りの供託所に供託する義務を負います。

実際にこの供託義務はベンチャー企業のビジネスモデルにおいても影響を与え始めており、中古品のネットフリーマーケットで国内でユニコーンと呼ぶにふさわしい成長を遂げたメルカリもこの資金決済法の供託義務関係でサービスを若干変更しました。

名前が紛らわしく勘違いされがちですが、この法の規制に服するかどうかは、必ずしも決済サービスを行っている否かで判断されません。

上記メルカリのような、サービスの一部として資金預かりや資金移動と呼べる作りこみがなされている場合、同法の適用可能性が高まります。

サービスのUXを検討する際には、同法の規制を意識しながらプロダクトの全体像を計画しなければ、後々予期しないキャッシュ負担やUXの変更を迫られる可能性があります。

今後のFintechに関する予想

資金移動は、本来的にはどんなビジネスを行う上でも発生しうるものです。

その点を踏まえると、今後は事業会社によるFintechサービスの展開が増えてくるのではないかと予想しています。

これまでも、メーカーにおいては自身の製品を購入するユーザーに自身の子会社を使ってファイナンスするということは決して珍しいことでありませんでした。

例えば、自動車メーカーがtoC向けにオートローン子会社を保有していたり、重機メーカーもtoB向けにファイナンス子会社を保有しています。

こういった流れは、Fintechで見ると、Amazonや楽天が出店者向けのファイナンスを行ったり、ZOZOTOWNでツケ払いを行うなどが該当すると思います。

将来的なFintechにおいては、事業会社自身での展開分野がさらに広がり、自社で資金移動まで行うことを含めたサービスの開発が進むことになるでしょう。

既存の金融機関との関係では、しばしば「旧弊的な金融ビジネスはFintechにより破綻す

る」と言われますが、私は決してそうは思いません。

toC、toBいずれにおいても顧客との窓口を失う可能性が高まり、地位の相対的下落は免れませんが、これまでのメーカーファイナンスにおいて、債権の流動化によりかかわっていたように、決して金融業者としての存在意義がなくなることはないと思います。

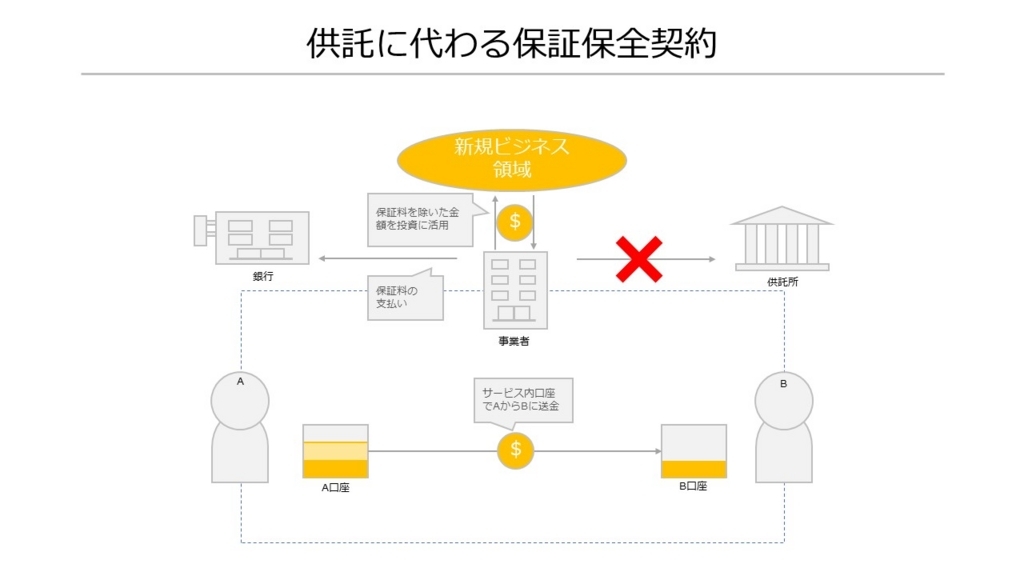

例えば、上記の資金決済法に係る供託に代えて、一定の要件を満たす銀行による保証保全契約の締結により代替できる規定(法15条、44条)があります。

これにより、保証料を支払うことで、供託の義務を免れ、事業者に一定の信用事由などがあった場合は、保証銀行が代わりに供託金を供託します。

これには、実質的に、事業者が銀行からデットファイナンスを受けているのと同様の効果が期待できます。

銀行から借り入れ等を受ける場合と比較すると、①資金使途の縛りが緩い②明確な返済期限がない、などの優位性があると思います。

このように、様々な企業がFintechを用いて金融サービスを行うチャンスが生じており、既存金融機関としては、事業者が生み出すサービスを踏まえて今後のかかわり方を柔軟に変えていかなければなりません。

欧米的な分類に依拠すると、商業銀行業務依存の強かった日本の金融は、マイナス金利やFintechの浸透により、投資銀行業務への注力を余儀なくされるのではないかと思います。

決済サービスのイノベーション―資金決済法で変わるビジネス・生まれるビジネス

- 作者: 決済研究プロジェクトチーム,杉浦宣彦

- 出版社/メーカー: ダイヤモンド社

- 発売日: 2010/06/11

- メディア: 単行本

- 購入: 1人 クリック: 29回

- この商品を含むブログ (7件) を見る

ベンチャー業界マップ_20160112.jpg)